QUYẾT TOÁN THUẾ - Lý thuyết và thực tế

Tác giả: Đặng Phước Đức | Xem thêm các tác phẩm Sách tài chính, kế toán của Đặng Phước ĐứcMô tả ngắn

QUYẾT TOÁN THUẾ- Lý thuyết và thực tếI. GIỚI THIỆU CHUNGQuyết toán thuế là một công việc mà tất cả kế toán đều sẽ trải qua. Thỉnh thoảng tôi vẫn thấy những tâm sự bày tỏ lo lắng của các bạn mỗi kh...- Giao hàng toàn quốc

- Được kiểm tra hàng

- Thanh toán khi nhận hàng

- Chất lượng, Uy tín

- 7 ngày đổi trả dễ dàng

- Hỗ trợ xuất hóa đơn đỏ

Giới thiệu QUYẾT TOÁN THUẾ - Lý thuyết và thực tế

QUYẾT TOÁN THUẾ- Lý thuyết và thực tế

I. GIỚI THIỆU CHUNG

Quyết toán thuế là một công việc mà tất cả kế toán đều sẽ trải qua. Thỉnh thoảng tôi vẫn thấy những tâm sự bày tỏ lo lắng của các bạn mỗi khi chuẩn bị quyết toán thuế cho Công ty mình. Đặc biệt những bạn chưa từng trải qua thực tế hoặc còn ít kinh nghiệm sẽ không hình dung được mỗi lần quyết toán thuế diễn ra như thế nào? Cần chuẩn bị những hồ sơ gì? Kiểm tra sổ sách ra sao?

Quyết toán thuế không phải là một công việc nhất thời mà là một quá trình làm việc, bạn cần phải nắm rõ các quy định về thuế, vận dụng vào thực tế. Đối với một nghiệp vụ phát sinh, cần hiểu rõ chứng từ kèm theo gồm những gì để hoàn thiện ngay. Lúc chuẩn bị quyết toán thuế, chỉ cần rà soát lại hồ sơ sổ sách lần cuối nữa mà thôi. Đến lúc quyết toán thuế mới gấp rút chuẩn bị hồ sơ thì không thể tốt được. Vậy cần phải nắm những quy định về thuế nào giữa một rừng văn bản pháp luật hiện nay? Hồ sơ chứng từ đi kèm của các nghiệp vụ phát sinh thường gặp là gì để có thể chủ động hoàn thiện đầy đủ ngay trong quá trình làm việc? Những lỗi sai có thể gặp phải đối với một số loại hình doanh nghiệp hiện nay?

Để giúp những bạn còn ít kinh nghiệm trả lời được tất cả vấn đề nêu trên, tác giả đã biên soạn quyển sách “Quyết toán thuế - Lý thuyết và thực tế”

II. NỘI DUNG CỦA SÁCH

Sách gồm 05 chương:

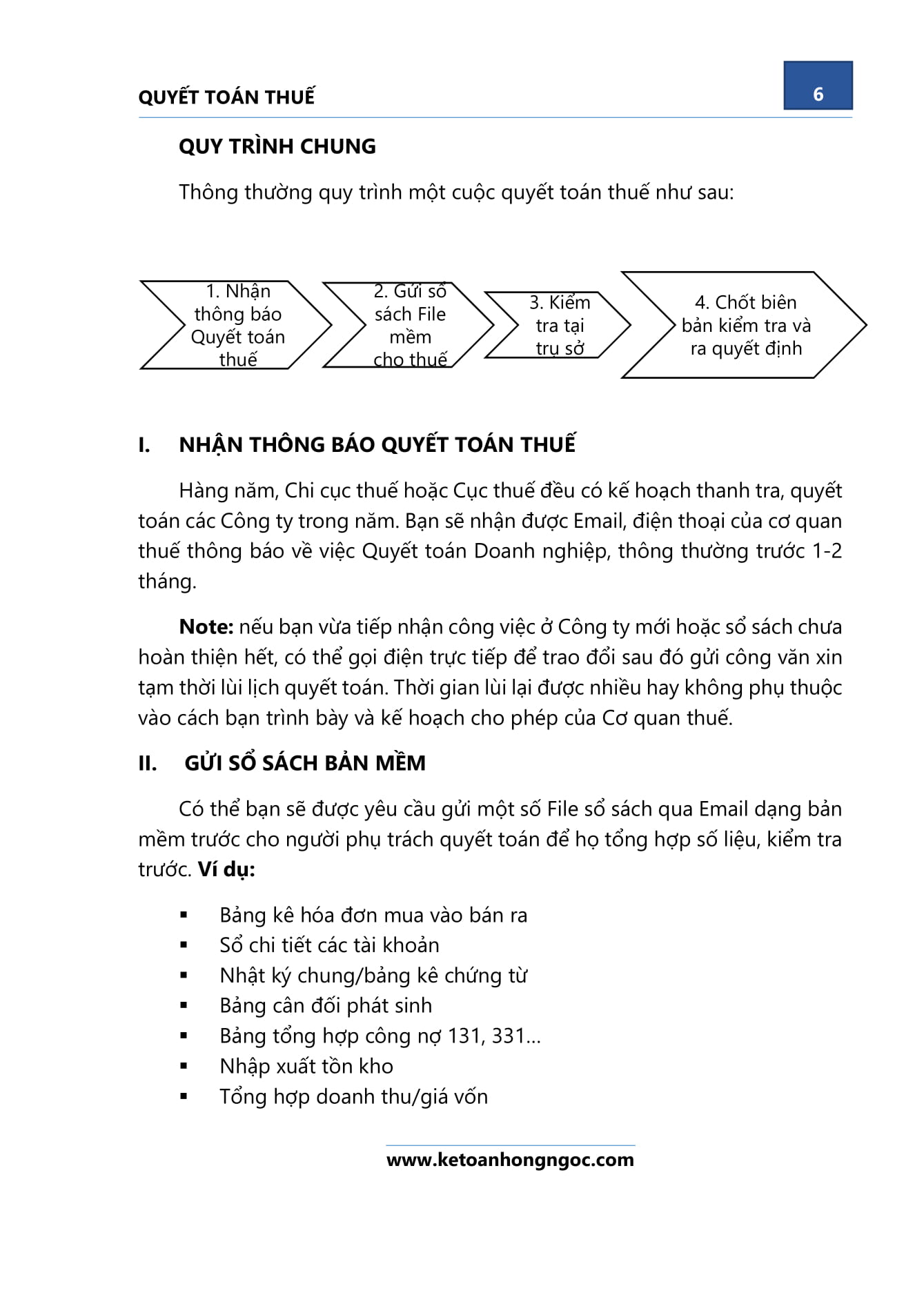

Chương I: Quy trình quyết toán thuế.

Chương này mô tả một cuộc quyết toán thuế thực tế diễn ra như thế nào, giúp bạn không bị bỡ ngỡ khi làm lần đầu. Đi kèm là một số chứng từ thực tế: quyết định kiểm tra thuế, biên bản kiểm tra thuế, quyết định xử phạt hành chính.

Chương II: Sổ sách, chứng từ cần chuẩn bị khi quyết toán thuế.

Chương này trình bày chi tiết tất cả những sổ sách cần phải chuẩn bị trước để việc quyết toán thuế có hiệu quả, tiết kiệm thời gian, chi phí, ít lỗi sai nhất.

Sổ sách bao gồm:

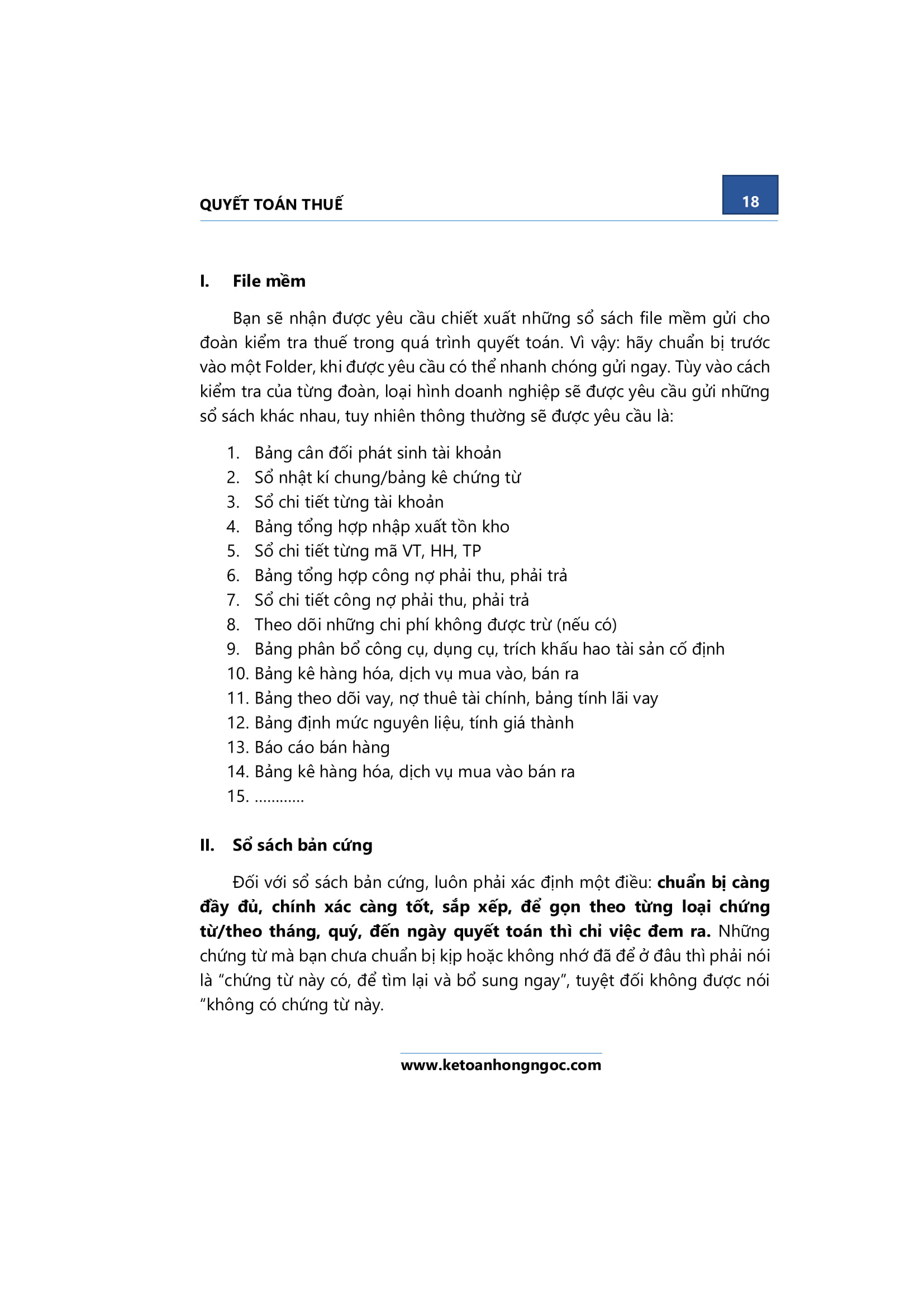

- File mềm

- File cứng

2.1 Hồ sơ pháp lý

2.2 Hồ sơ kế toán

Chương III: Một số kiến thức cần nắm.

Chương này trình bày một số quy định về thuế GTGT, TNDN và TNCN. Đây là những kiến thức tối thiểu bạn cần phải biết và nắm rõ, không chỉ để quyết toán thuế mà còn phục vụ trong quá trình làm việc.

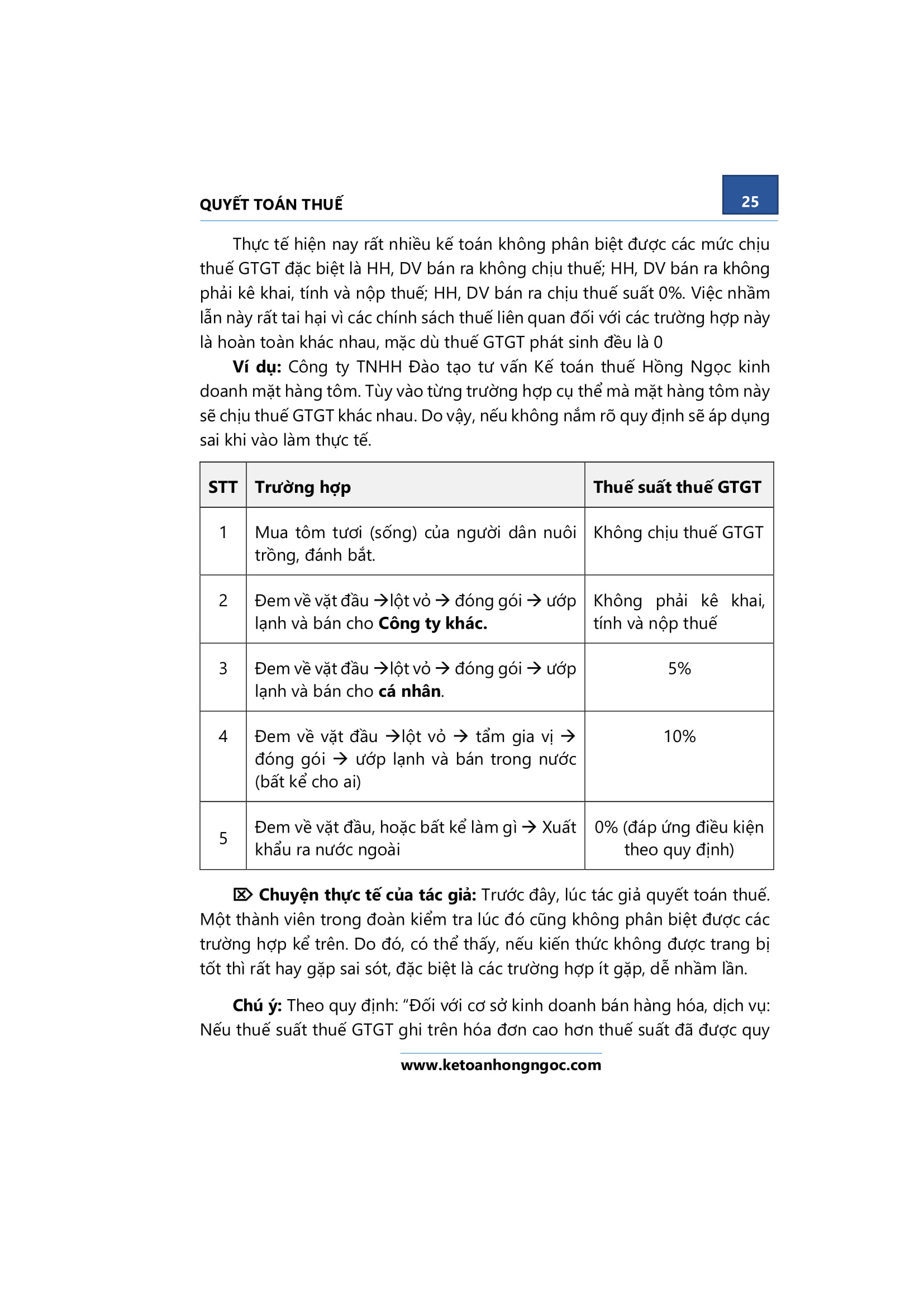

Mỗi quy định sẽ được nêu ví dụ và phân tích cụ thể. Ví dụ:

1/ Đối với thuế GTGT, phần giá tính thuế GTGT được trình bày như sau:

“…

- HH, DV trao đổi, biếu tặng, cho, trả thay lương

Đối với sản phẩm, hàng hóa, dịch vụ (kể cả mua ngoài hoặc do cơ sở kinh doanh tự sản xuất) dùng để trao đổi, biếu, tặng, cho, trả thay lương, là giá tính thuế GTGT của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh các hoạt động này.

Lỗi sai: thường không tính thuế GTGT đầu ra của hàng hóa, dịch vụ dùng để trao đổi, biếu, tặng, trả thay lương cho người lao động dẫn đến bị truy thu.

Ví dụ: Nhân dịp Tết âm lịch, Công ty TNHH Đào tạo tư vấn Kế toán thuế Hồng Ngọc mua Laptop với giá chưa thuế là 15.000.000 để biếu tặng cho Công ty X là đối tác lâu năm. Khi biếu tặng, Công ty Hồng Ngọc xuất hóa đơn và kê khai thuế:

…”

2/ Phần nguyên tắc khấu trừ thuế GTGT được trình bày như sau:

“…

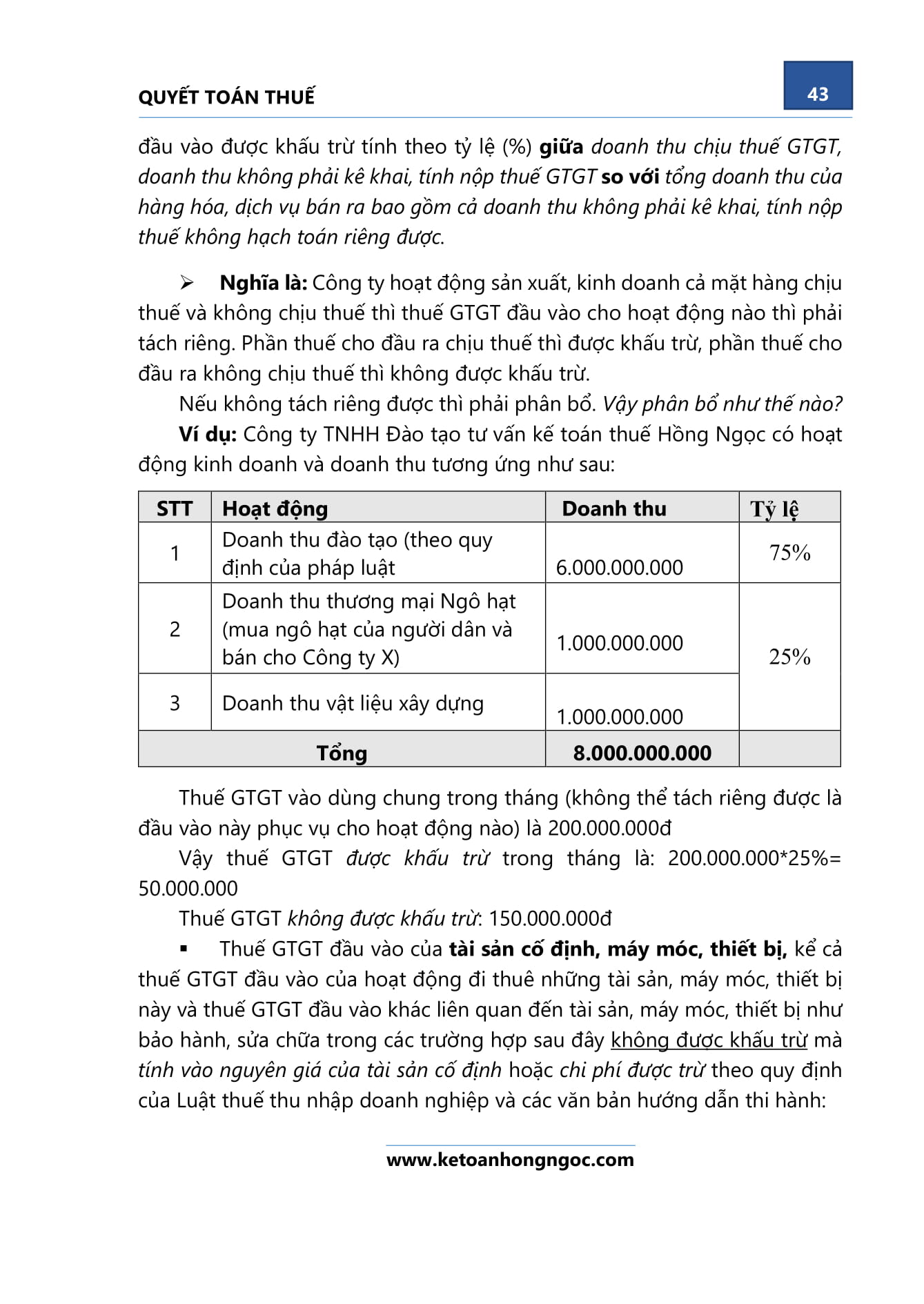

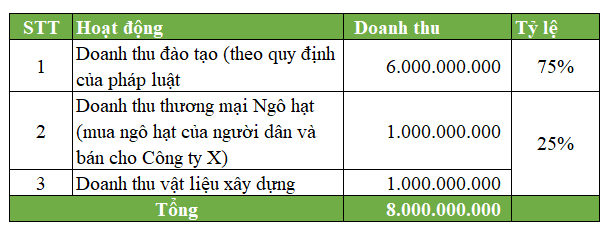

Cơ sở kinh doanh phải hạch toán riêng thuế GTGT đầu vào được khấu trừ và không được khấu trừ; trường hợp không hạch toán riêng được thì thuế đầu vào được khấu trừ tính theo tỷ lệ (%) giữa doanh thu chịu thuế GTGT, doanh thu không phải kê khai, tính nộp thuế GTGT so với tổng doanh thu của hàng hóa, dịch vụ bán ra bao gồm cả doanh thu không phải kê khai, tính nộp thuế không hạch toán riêng được.

- Nghĩa là: Công ty hoạt động sản xuất, kinh doanh cả mặt hàng chịu thuế và không chịu thuế thì thuế GTGT đầu vào cho hoạt động nào thì phải tách riêng. Phần thuế cho đầu ra chịu thuế thì được khấu trừ, phần thuế cho đầu ra không chịu thuế thì không được khấu trừ.

Nếu không tách riêng được thì phải phân bổ. Vậy phân bổ như thế nào?

Ví dụ: Công ty TNHH Đào tạo tư vấn kế toán thuế Hồng Ngọc có hoạt động kinh doanh và doanh thu tương ứng như sau:

Thuế GTGT vào dùng chung trong tháng (không thể tách riêng được là đầu vào này phục vụ cho hoạt động nào) là 200.000.000đ

Vậy thuế GTGT được khấu trừ trong tháng là: 200.000.000*25%= 50.000.000

Thuế GTGT không được khấu trừ: 150.000.000đ…”

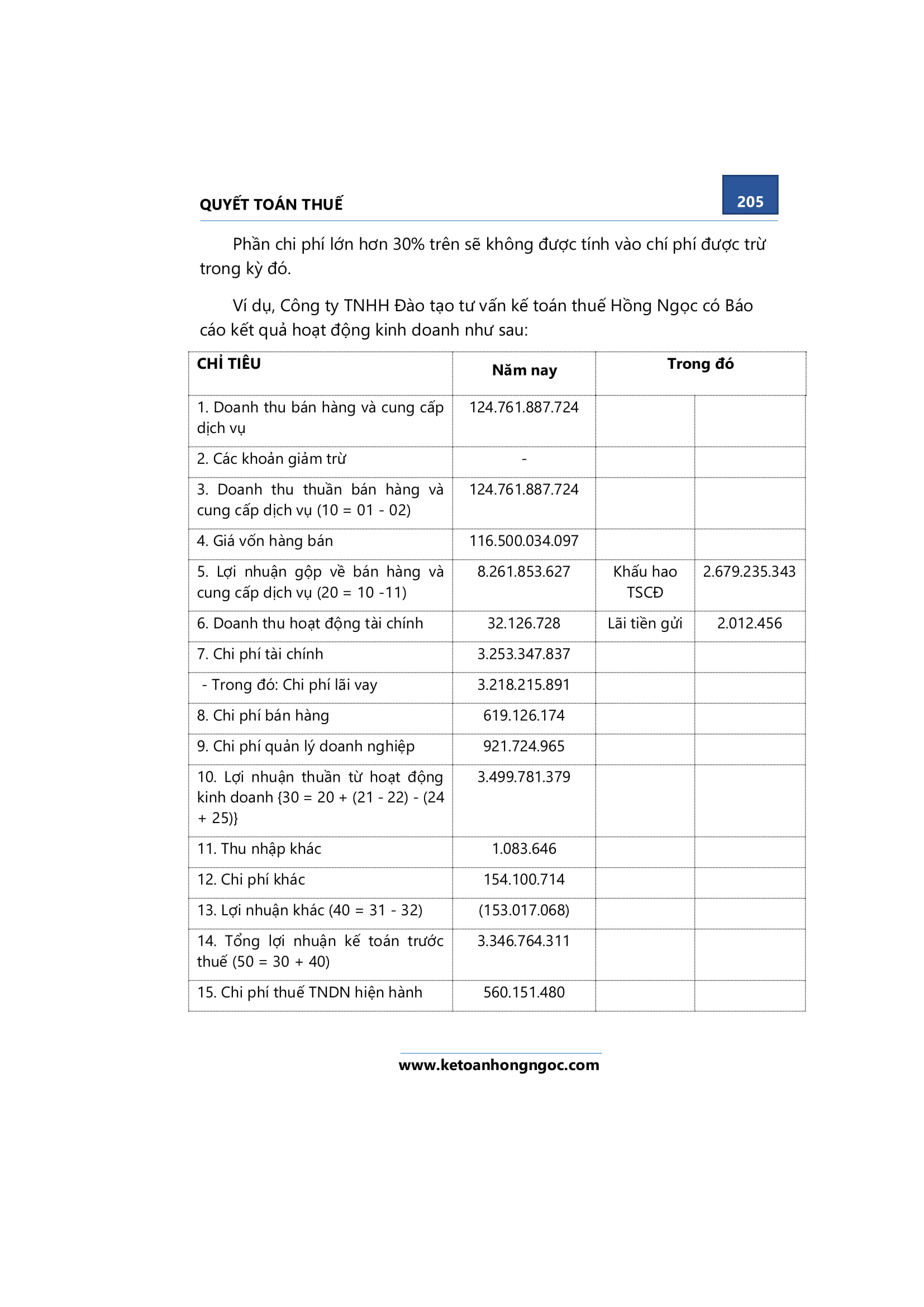

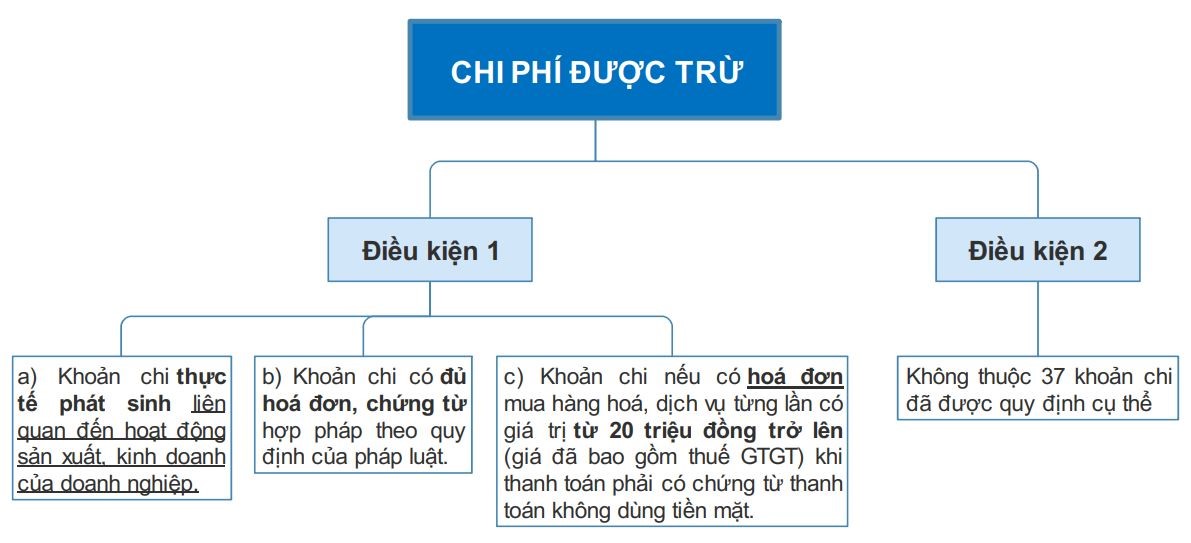

Đối với thuế TNDN, tập trung chủ yếu phân tích chi phí được trừ khi tính thuế TNDN theo từng trường hợp cụ thể.

2.5 Chi các khoản phạt

Không được trừ đối với các khoản tiền phạt về vi phạm hành chính bao gồm: vi phạm luật giao thông, vi phạm chế độ đăng ký kinh doanh, vi phạm chế độ kế toán thống kê, vi phạm pháp luật về thuế bao gồm cả tiền chậm nộp thuế theo quy định của Luật Quản lý thuế và các khoản phạt về vi phạm hành chính khác theo quy định của pháp luật:

- Các khoản phạt HĐ là phạt dân sự vẫn được tính vào chi phí được trừ. Ví dụ công ty bạn bị khách hàng phạt 1 tỷ đồng thì 1 tỷ đồng này được tính vào chi phí được trừ

Ví dụ 1: Công ty TNHH Đào tạo tư vấn Kế toán thuế Hồng Ngọc bị Công ty X phạt 100 triệu do giao hàng không đúng thời hạn theo Hợp đồng thì Công ty Hồng Ngọc được ghi nhận 100 triệu này vào chi phí được trừ.

Ví dụ 2: Nhân viên lái xe của Công ty TNHH Đào tạo tư vấn Kế toán thuế Hồng Ngọc bị Cảnh sát giao thông phạt 5 triệu vì chạy quá tốc độ. Mặc dù có biên lai phạt ghi đầy đủ thông tin của Công ty nhưng khoản chi phí này không được tính vào chi phí được trừ trong kì.

Ví dụ 3: Công ty TNHH Đào tạo tư vấn Kế toán thuế Hồng Ngọc bị Cơ quan thuế phạt 700.000đ do nộp tờ khai thuế GTGT chậm. Thì chi phí này không được tính vào chi phí được trừ trong kì.

Ví dụ 4: Công ty TNHH Đào tạo tư vấn Kế toán thuế Hồng Ngọc bị Sở kế hoạch đầu tư TP. Hà Nội phạt 3.500.000đ về hành vi không thông báo thay đổi nội dung đăng kí doanh nghiệp sau 10 ngày theo quy định thì 3,5 triệu này không được tính là chi phí được trừ trong kì.

Chương IV: Kiểm tra sổ sách

Chương này hướng dẫn cách kiểm tra toàn bộ sổ sách một cách có hệ thống. Những kiến thức trong chương này không chỉ phục vụ để kiểm tra lúc quyết toán thuế mà còn giúp bạn trong quá trình làm việc, đối với các nghiệp vụ phát sinh hàng ngày liên quan, có thể biết được sẽ cần chú ý những nội dung nào, hồ sơ chứng từ đi kèm gồm những gì để có thể hoàn thiện đầy đủ ngay.

Nội dung chương này bao gồm:

- Kiểm tra sổ sách từ Bảng cân đối phát sinh, được cụ thể đến từng tài khoản thường gặp, mỗi tài khoản đều được hướng dẫn kiểm tra chi tiết hồ sơ, các vấn đề cần lưu ý liên quan.

- Nêu 18 trường hợp xử lý các chi phí thường gặp, bao gồm: case study, phân tích các vấn đề về thuế cần chú ý và hồ sơ chứng từ chuẩn bị.

- Kiểm tra báo cáo tài chính

Ví dụ: Tài khoản 131 được trình bày như sau:

“…

Tài khoản 131 liên quan chủ yếu đến phần doanh thu, thu nhập khác.

- Kiểm tra Hợp đồng đầu ra

- Kiểm tra tất cả các Hợp đồng bán ra kèm các phụ lục, thanh lí, biên bản nghiệm thu, quyết toán đi kèm đã đầy đủ chưa.

- Đối với từng hợp đồng kiểm tra tính chính xác, phù hợp đối với thực tế phát sinh:

- Số, ngày tháng trên hợp đồng đã điền đầy đủ chưa (lúc làm hợp đồng thường để trống các chỉ tiêu này)

- Hàng hóa (tên, quy cách, chất lượng, chủng loạ), dịch vụ, đơn giá bán, đơn vị tính trên Hợp đồng đã đúng với hóa đơn, biên bản giao hàng, phiếu xuất kho chưa?

- Chữ kí của bên giao, bên nhận đã đầy đủ, phù hợp giữa các chứng từ: hóa đơn, biên bản giao hàng, phiếu xuất kho, thanh lý, nghiệm thu…

- Chi phí vận chuyển do bên bán hay bên mua chịu. Nếu do bên bán chịu thì phải có chứng từ chứng minh chi phí vận chuyển.

- Địa điểm giao hàng: tại kho bên bán/bên mua hay một địa điểm khác được chỉ định khác?

- Thời gian giao hàng đúng với thực tế phát sinh chưa?

- Điểm khoản tạm ứng/thanh toán đã phù hợp với thực tế phát sinh hay chưa?

- Các điều khoản vi phạm Hợp đồng có được áp dụng

- Các điều khoản khác: bảo hành, đổi trả hàng hóa, dịch vụ…có được áp dụng đúng thực tế?

- Kiểm tra biên bản bù trừ công nợ

Kiểm tra tính đầy đủ và chính xác trên biên bản bù trừ công nợ nếu trong năm có phát sinh.

Lưu ý: bù trừ công nợ phải được quy định cụ thể trong hợp đồng bằng văn bản.

- Kiểm tra các mã khách hàng số dư bên Có

Kiểm tra thật kĩ các mã khách hành có số dư BÊN CÓ. Số dư này có đúng thực tế không hay do kế toán quên xuất hóa đơn. Thời gian treo số dư này bao lâu?

Những khoản số dư bên có của TK 131 rất nhạy cảm vì thường liên quan đến việc bán hàng không xuất hóa đơn, kê khai thuế. Chắc chắn bạn sẽ phải giải trình đối với những khoản này, nếu số dư bên Có không đúng với thực tế hoặc không có chứng từ chứng minh thì nên xử lý trước khi quyết toán thuế.

- Kiểm tra số dư cuối kì

Kiểm tra lại số dư công nợ với khách hàng trên sổ sách so với biên bản đối chiếu công nợ khách hàng.

- Kiểm tra các khoản phải thu có gốc ngoại tệ

Kiểm tra lại các khoản phải thu có gốc ngoại tệ đã đánh giá chênh lệch tỷ giá cuối kỳ chưa

Lưu ý: lỗ chênh lệch tỷ giá cuối kỳ số dư gốc ngoại tệ các khoản phải thu không được tính vào chi phí được trừ.

- Một số lỗi sai khi hạch toán liên quan đến TK 131

- Hạch toán nhầm các mã đối tượng khách hàng

- Hạch toán nhầm các khoản phí chuyển tiền ngân hàng vào TK 131 dẫn đến công nợ bị lệch

….”

Ví dụ đối với Chi phí quảng cáo Nhà cung cấp nước ngoài được trình bày như sau:

Chi phí quảng cáo qua Nhà cung cấp nước ngoài có 2 hình thức:

- Thông qua một công ty chuyên cung cấp dịch vụ quảng cáo

- Trực tiếp qua Nhà cung cấp nước ngoài.

Đây là chi phí phục vụ cho hoạt động sản xuất kinh doanh nên được tính vào chi phí được trừ khi tính thuế TNDN. Ở hình thức thứ nhất, hóa đơn chứng từ do bên cung cấp dịch vụ quảng cáo cung cấp nên rõ ràng hơn. Ở hình thức thứ hai, do đặc thù là doanh nghiệp nước ngoài, đang có thu nhập phát sinh tại Việt Nam nên cần lưu ý một số điểm sau:

a) Về thuế nhà thầu: nộp thuế và kê khai thuế thay. Căn cứ áp dụng: Thông tư 103/2014/TT-BTC ngày 06/8/2014

- Nộp thuế:

+ Tại Khoản 1 Điều 1, đối tượng áp dụng:

“1. Tổ chức nước ngoài kinh doanh có cơ sở thường trú tại Việt Nam hoặc không có cơ sở thường trú tại Việt Nam; cá nhân nước ngoài kinh doanh là đối tượng cư trú tại Việt Nam hoặc không là đối tượng cư trú tại Việt Nam (sau đây gọi chung là Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài) kinh doanh tại Việt Nam hoặc có thu nhập phát sinh tại Việt Nam trên cơ sở hợp đồng, thỏa thuận, hoặc cam kết giữa Nhà thầu nước ngoài với tổ chức, cá nhân Việt Nam hoặc giữa Nhà thầu nước ngoài với Nhà thầu phụ nước ngoài để thực hiện một phần công việc của Hợp đồng nhà thầu.”

+ Tại Khoản 2 Điều 4, về người nộp thuế:

“ Người nộp thuế theo hướng dẫn tại khoản 2 Điều 4 Chương I có trách nhiệm khấu trừ số thuế giá trị gia tăng, thuế thu nhập doanh nghiệp hướng dẫn tại Mục 3 Chương II trước khi thanh toán cho Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài.”

- Khai thuế

+ Tại Điều 11 hướng dẫn đối tượng và điều kiện áp dụng như sau:

“Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài không đáp ứng được một trong các điều kiện nêu tại Điều 8 Mục 2 Chương II thì Bên Việt Nam nộp thay thuế cho Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài theo hướng dẫn tại Điều 12. Điều 13 Mục 3 Chương II.”

--> Công ty sử dụng dịch vụ quảng cáo do nhà cung cấp nước ngoài trực tiếp cung cấp thì có trách nhiệm:

+ Khấu trừ thuế GTGT, TNDN trước khi thanh toán

+ Kê khai nộp thay thuế cho nhà thầu.

b) Về hồ sơ, chứng từ

- Tờ khai kèm chứng từ đã nộp thuế nhà thầu

- Tờ trình đã được phê duyệt của phòng kinh doanh/Marketing…về việc quảng cáo trên Nhà cung cấp nước ngoài nêu rõ: đối tượng quảng cáo, thời gian chạy quảng cáo (thường sẽ theo đợt), chi phí phải trả, phương thức thanh toán (Công ty thanh toán hay là nêu rõ tên cá nhân được ủy quyền)

- In các báo cáo kết quả sau khi chạy quảng cáo để chứng tỏ công việc đã được thực hiện để lưu. Báo cáo kết quả của thể hiện: số lần hiển thị, số người tiếp cận được, số lượt tương tác…

- Chứng từ thanh toán qua ngân hàng. Thực tế, nhiều doanh nghiệp thì cá nhân phụ trách sẽ thanh toán trực tiếp bằng thẻ cá nhân, do thông thường Nhà cung cấp nước ngoài chỉ chấp nhận thanh toán bằng thẻ Visa. Thì hình thức thanh toán này cũng sẽ được chấp nhận, tuy nhiên việc này phải được thể hiện rõ ở tờ trình được phê duyệt.

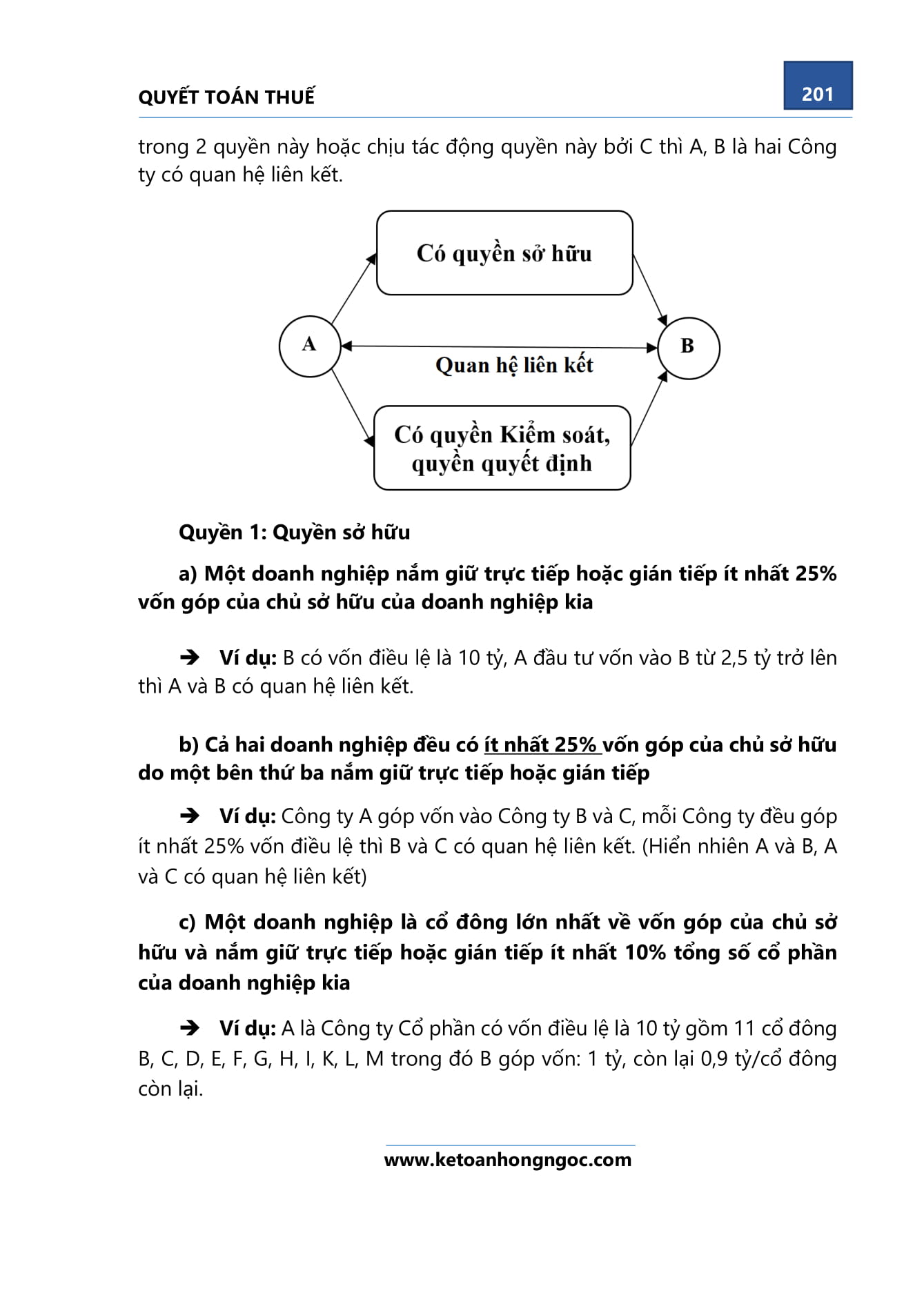

Chương V: Một số loại hình Doanh nghiệp thường gặp

Trình bày khái quát về các loại hình doanh nghiệp thường gặp. Các kiến thức về kế toán, thuế các sai sót, gian lận thường gặp liên quan đến loại hình đó.

Những loại hình doanh nghiệp được đề cập đến trong chương này:

- Công ty bất động sản

- Công ty xây dựng

- Công ty có hoạt động chuyển nhượng vốn

- Công ty thương mại

- Công ty sản xuất

- Công ty có giao dịch liên kết

Mỗi loại hình doanh nghiệp được tiếp cận dựa trên các nội dung:

- Khái quát về loại hình doanh nghiệp

- Những quy định về kế toán và thuế liên quan (Hóa đơn, thuế GTGT, TNDN)

- Những sai phạm thường gặp liên quan

________________________

Chúc bạn luôn thành công!

Giá sản phẩm trên Tiki đã bao gồm thuế theo luật hiện hành. Bên cạnh đó, tuỳ vào loại sản phẩm, hình thức và địa chỉ giao hàng mà có thể phát sinh thêm chi phí khác như phí vận chuyển, phụ phí hàng cồng kềnh, thuế nhập khẩu (đối với đơn hàng giao từ nước ngoài có giá trị trên 1 triệu đồng).....

Giá ENCS

Thông tin chi tiết

| Công ty phát hành | Liên kết với tác giả |

|---|---|

| Ngày xuất bản | 2021-06-11 13:06:07 |

| Phiên bản | 2021 |

| Loại bìa | Bìa mềm |

| Số trang | 218 |

| Nhà xuất bản | Nhà Xuất Bản Tài Chính |

| SKU | 9205976955691 |

Từ khóa

thị trường ngoại hối forex forex 101 thuế đầu tư tài chính - investments naked forex báo cáo tài chính dưới góc nhìn của warren buffett phân tích báo cáo tài chính tài chính phù thuỷ chứng khoán giao dịch như một phù thủy chứng khoán warren buffett sách chứng khoán happy live bitcoin tâm lý học về tiền tài chính cá nhân đầu tư tài chính chứng khoán tài chính doanh nghiệp báo cáo tài chính kinh doanh kế toán quản trị nguồn nhân lực sách kế toán tài chính dành cho người sợ số thịnh vượng tài chính tuổi 30 bảng tài khoản kế toán thông tư 200 thống kê sách kế toán tài chính